白鲸公开课30期 | 毕马威吴伟:中国互联网与游戏企业出海税务考量

近几年,随着出海企业的队伍逐渐壮大,国内外的经济交流更加密切,各国都加强了对税务的管理,税务监查机制也越来越严格。这种情况下,中国出海者应更加重视出海税务方面的考量和策划,在合规的同时,尽可能降低自己的税务成本。

本期白鲸课堂公开课,白鲸出海邀请毕马威税务总监吴伟从企业出海 3 个最基本的方面——公司设立、业务运营以及人员构成切入,分析不同的操作方式对税务的影响,帮助出海企业规避税务风险、降低税务压力。

一、股权架构将影响出海项目的税务成本

这里面的投资架构,其实说的主要是公司在设立时的控股架构。与平常谈及的投融资不同。合理的投资架构能降低利润汇回的股息预提率,未来要撤资时,也可以降低撤资的资本利得税以及其他交易税。

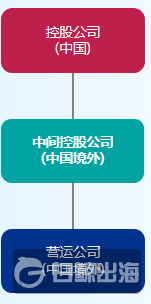

目前,公司控股架构主要分为 2 种,直接与间接。不同的控股架构都有自己相应的优点。比如说,直接控股结构的优点就是简单、易于操作,设立和维持的成本较低。而间接控股架构的优点是境外利润可以保留于境外,并用于其他境外投资,增强项目融资的灵活性。如果企业选择间接控股架构,那么中间架构要不要设在以后想要拓展业务的国家,以后撤资时是否能有效避税都是企业应该考量的。

直接控股架构 间接控股架构

公司 2 种控股架构

常见的控股架构有两种,一种是通过境内公司在境外设立公司,但当企业的利润从海外公司层层汇回时,公司的税负很可能会大于 25%,因为仅国内的税负就为 25%。另一种是个人股东通过开曼公司或者 BVI 直接在海外设立公司。这同样也会存在一些风险,比较常见的是个人股东被认定为中国税收居民,这时候境外公司会被认定为中国的受控外国企业,在 CRS 这个大环境下,境外公司会被参照中国居民企业需要受到中国税务局的管理,这也是税务局在关注的事。

境外公众公司受到的监管会更加严格,因为公众公司的很多操作都是被公开的,国内的税务局会收集企业在海外的收益情况,以此来判断企业有没有在国内完整地履行纳税义务。对比这两种股权架构,个人在海外设立公司在流程上更加灵活简单。

但是从税负角度来说,并没有太大的优势。如果个人股东是中国税负居民时,那么就是全球的纳税义务,此时需要根据个人所得税的条款,来判定全球纳税义务是否完整履行,因此有时税负会更大。

境外投资架构风险分析

在决定境外投资架构后,一般会有两个风险,一个是投资架构各层级公司所在地的税务风险。各公司应具备充分的商业实质,避免成为“空壳公司”。而且为确保税收协定待遇的适用性,降低反避税的风险,各公司应在当地进行实际管理与控制,有一定的业务运营,从商业上证明其存在的合理性。

另一个是中国税收风险,如果受控外国企业保留大量利润不予分配的,应准备充分的理由来解释此行为。而且境外公司应在其设立地进行实际管理与控制,不应在中国境内进行管理。

同时随着中国不断落实 BEPS 以及收益信息自动交换,避税地失去保密的优势,像 BVI 和开曼公司等避税地是否还是理想的中间控股平台需要企业再进行评估和考虑。

二、运营架构考量

运营架构搭建可以从五个环节来考虑:研发、商标和知识产权架构、运营推广、境外收付模式和关联方交易和转让定价。

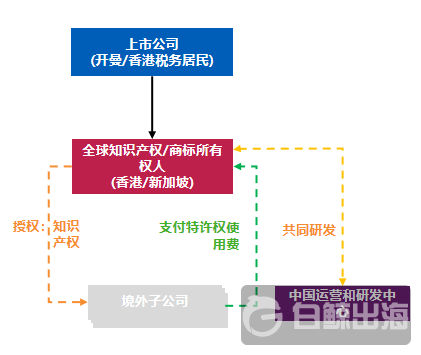

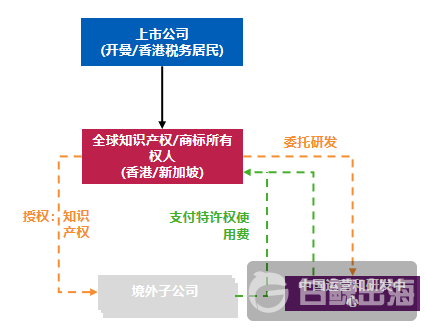

在决定海外研发选址时应考虑所在国税收优惠政策,所在国和中国的税收政策是否适用等问题。研发后期会遇到关于商标和知识产权的问题,此时有两种模式:授权使用和共同使用。当为授权使用时,企业需要考虑到特许权使用费的预提税率、知识产权所有权人所在地特许权使用费收入的纳税情况。比如:在中国香港是否可以申请离岸收入豁免,在新加坡是否可以申请特定优惠政策等。而当是共同使用知识产权时,除了这些问题还要考虑经济所有权和授权范围如何确定,是否需要签订成本分摊合同等问题。

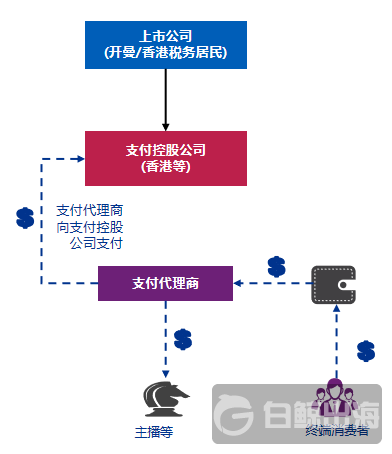

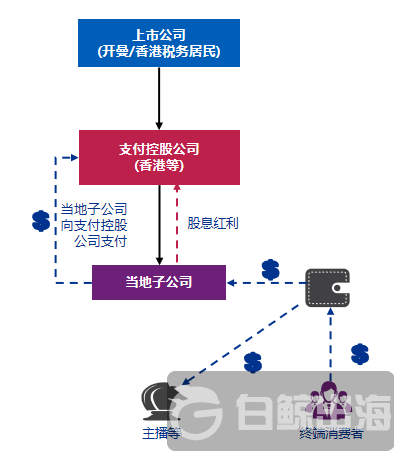

如果是通过支付代理商来进行的支付模式,需考虑支付代理商是否需要在当地支付代扣代缴费用,适用于哪种税率,以及如果支付代理商不履行代扣代缴业务,支付控股公司是否需要自行缴纳。通过当地子公司的支付模式不同之处在于,当地子公司会留下一些利润在设立地。而这部分利润是否需要缴纳企业所得税,分红时的股息所得税又是怎样计算,都需要企业去进行考量。

推广费用的税务扣除凭证手续非常繁琐,会给许多企业带来挑战。这时企业可以结合收付模式来进行尝试。在国内难以获得税务扣除的凭证,或者合作的公司合规配合的意愿非常低的情况下,可以将这部分业务通过海外公司去做。中国香港的扣除凭证的形式性要求远远低于中国大陆税务局的要求的。对于这部分形式性的差异,可结合整个业务模式中间不同主体来进行一个合规性的安排。将一些合规性难度较高的支出放在对于形式性要求比较松的区域,可以降低这部分税务的支出。

对于 TMT 行业而言,近几年由于互联网上的交易越来越多,欧盟和很多发达国家都开始重新评估电子服务税征收的情况。近两年制定了很多相应的电子税率,有一部分法案还在制定中。如果出海企业准备进入一个新的国家或地区,除了关注以往关注的税务之外,还要关注当地税收立法机关对于电子服务税的立法到了什么样的阶段,有没有披露一些相应的草案。企业需要有一定的前瞻性,避免触及电子服务税的要求给运营造成一些不利影响。

TMT行业-电子服务税概览

三、人员架构考量

近些年,国内和国际的税务管理机构都开始关注人员的问题,同样出海企业也要关注人员架构方面的问题,在公司搭建时就要考虑到以后公司高管和骨干员工的股权激励方案。

员工股权激励常见类型为:股票期权、限制性股票、虚拟股票和股票增值权、激励基金购股。股权激励计划需要注意外汇、税务等其他方面的问题。各地对激励计划的外汇备案时限要求不同,企业应该对激励计划及时备案,如果未及时备案可能导致激励资金无法跨境流转,也不能按照优惠的税务方式进行计算。未来的税务监管机制会越来越严格,企业要时刻留意相关的税务法规,尽量避免税务风险。

出海企业在境外遇到的挑战很多,而合理地进行税务管理,能够帮助互联网和游戏出海企业降低涉税风险和税负成本,合理配置企业资源,提高竞争力。

更多内容可长按识别图中二维码,前往直播间观看直播回放。

【本篇文章属于白鲸出海原创,如需转载:1、网站端请注明出处,并在文章中附带白鲸出海原文链接。2、微信公号及其他自媒体平台需联系授权方可,未经授权严禁转载!】

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号