疫情之下,东南亚支付行业如何演变?

原标题:疫情之下,东南亚支付行业如何演变?

作者:7点5度 (微信公众号ID:Asia7_5)

白鲸出海注:本文为7点5度发布在白鲸出海专栏的原创文章,转载须保留本段文字,并注明作者和来源。商业转载/使用请前往7点5度专栏主页,联系寻求作者授权。

东南亚地区近年来支付行业蓬勃发展,无论是商业领域内各类业务创新发展亦或是由政府机构牵头或推动的各项支付基础设施建设等,均呈现百花齐放的态势。后疫情时代世界逐步重新联通,支付行业必将再次快速发展并在变革中展现出新的机会,笔者借此机会浅析疫情前后东南亚地区支付行业的现状及其所展现出的一些特点和变化,并希望与行业伙伴尤其是具有中资背景的业务出海伙伴们一同探索新的增长点。

东南亚地区支付行业现状

东南亚地区传统上受到西方发达国家以及来自于东北亚地区经济体的影响较深,支付行业也不例外。目前电子支付业务在东南亚地区呈现如下三个特点,一是各国均深度融入到了西方发达国家所建立的支付体系中,包括普通消费者日常所熟悉的 Visa、MasterCard 等支付网络,以及近期引起广泛关注的 SWIFT 网络等。二是随着中国支付产业的快速崛起,近年来东南亚各国成为中国支付系统和各类支付公司竞相争取的目标市场。三是各国在自身发展过程中,也逐步建立起国内的支付转接网络以及近年来蓬勃发展的快速转账系统等。

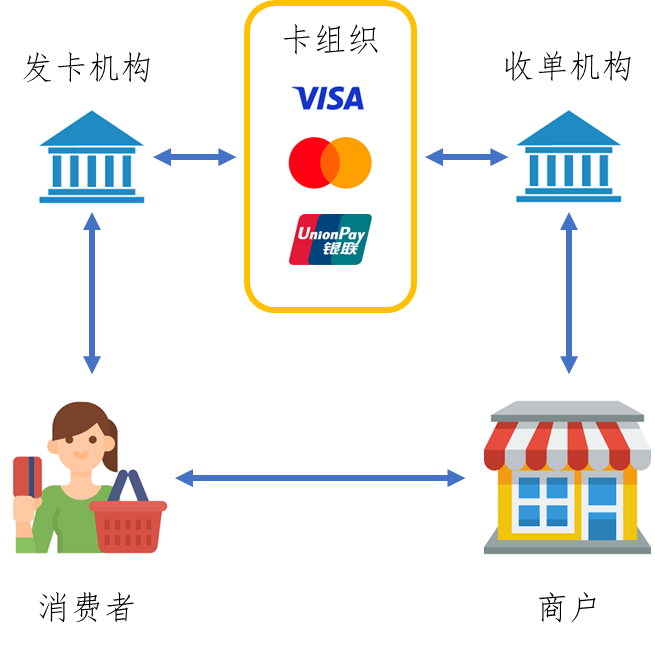

以大家所熟知的源自西方的国际卡组织 Visa/MasterCard 为例,其业务核心为卡组织四方模式,在东南亚市场的发展中规中矩,整体上延续了西方企业专注自身核心业务的特点,即以卡组织规则为核心,围绕增加发卡量和拓宽受理面两条主线发展业务。而在应对支付行业的变革过程中则以合作、投资或收购上下游企业为主进行布局,间接参与到上下游合作伙伴的领域中。

图一:包含发卡机构、消费者、收单机构、商户四方的传统卡组织四方模式

卡组织:通过统一的技术和业务规范,建设支付网络,使得不同的发卡机构-消费者、以及收单机构-商户可以实现通用(Interoperability)。

发卡机构:根据卡组织规范和规则,发行支付工具给消费者或企业用户,一般为物理卡或虚拟卡形态。

收单机构:根据卡组织规范和规则,为商户处理消费者所使用的由发卡机构所发行的支付工具所产生的交易,譬如线下 POS 交易,线上电商交易等。

中国由于电子支付行业发展本身起步较晚,源自中国的支付机构在东南亚地区的发展初期,主要以银联围绕服务中国游客出境消费需求拓展收单业务为主。随着支付宝微信等企业自 2015 年启动在东南亚地区的业务拓展,则出现了中国支付机构出海东南亚的热潮,初期依旧以收单业务为主,在疫情发生前也呈现出积极布局技术输出和解决方案等领域的态势。相对传统四方模式,支付宝微信支付等电子钱包则采用三方模式,即网络中只有唯一的一家发卡机构即钱包本身。

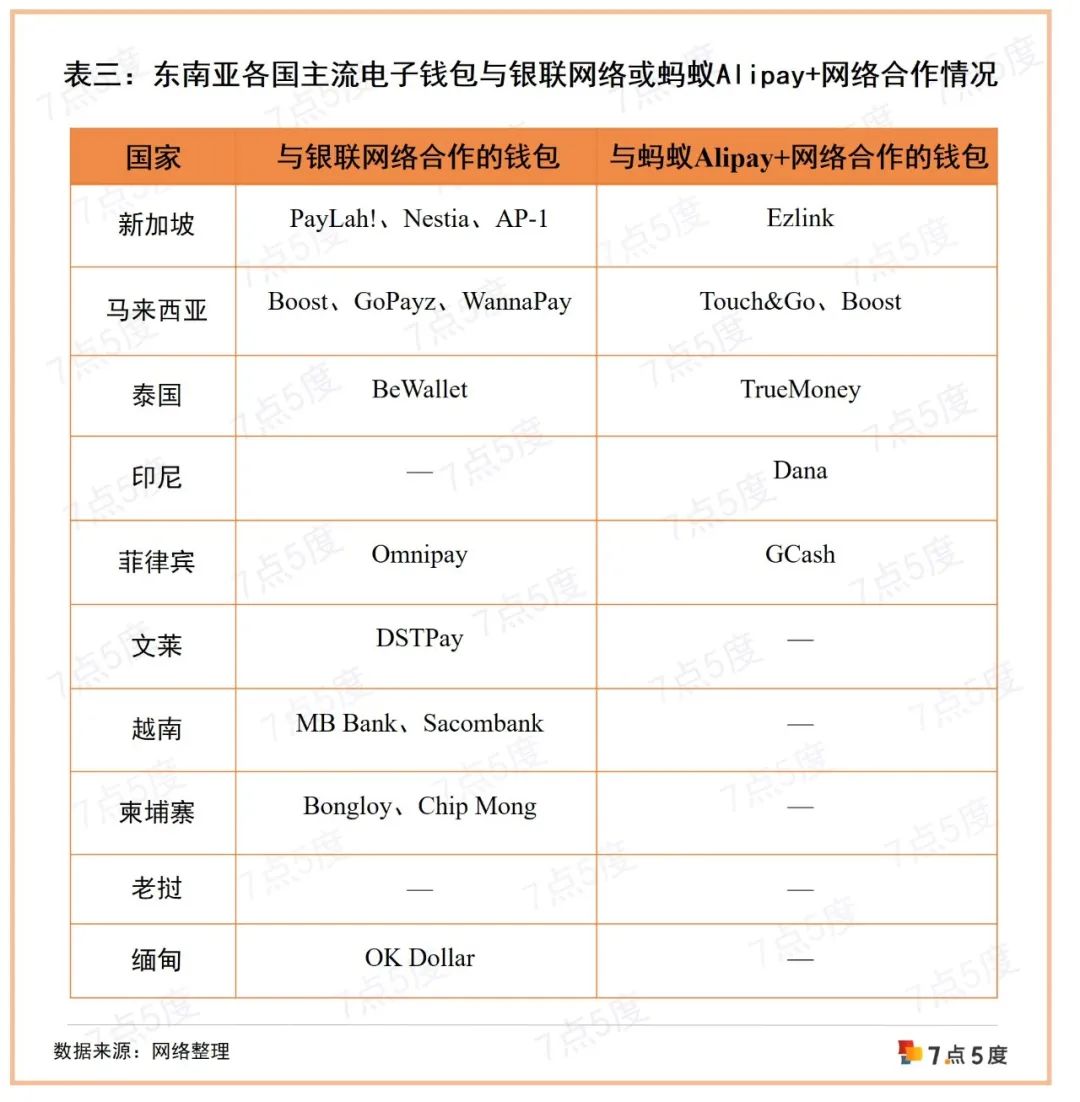

谈到中国支付机构出海,则不得不提到中国支付行业出海先锋银联。作为国家转接组织转型为国际卡组织的典型代表,银联出海在某种程度上既奠定了中国支付产业在东南亚市场的坚实基础,也为出海东南亚市场的中国企业输送了大量优秀人才,目前腾讯跨境支付业务的部分管理人员、蚂蚁金服东南亚市场总经理等均出自银联。银联自 2008 年起也在东南亚地区开展发卡业务,无论从传统卡基发卡到近期移动端电子钱包虚拟卡业务,均以服务东南亚地区商旅客群到访中国时的支付需求为主。

整体而言,虽然中资背景支付企业清楚本地化和国际化的重要性,然而无论是收单或发卡,抑或是疫情前后所展现出的新的业务机会,都依旧一直围绕中国概念开展业务。尽管也有一些创新支付企业做了不少区域内互联互通的大胆尝试,譬如 Asian Wallet 联合其在各地的收单机构合作伙伴通过二维码被扫模式巧妙地实现了电子钱包在区域内的互联互通,不过由于疫情影响,这些创新和大胆的尝试目前均处于蛰伏的状态。

图二:Asian Wallet 在新加坡商户福华的受理标识展示,目前已经通过其自身网络接入 PromptPay 和 Doku

由于竞争激烈以及企业天然特性等原因,具有中资背景的支付机构,较为倾向于更直接参与或进入上下游合作伙伴的核心业务,其中较为典型的尝试包括:

1. 支付公司拓展卡组织未覆盖的业务。譬如风风火火的蚂蚁 Alipay+ 即希望建立基于数字支付的互联互通解决方案;

2. 卡组织越过收单机构和发卡机构直接参与到商户营销、用户引流等工作中,甚至直接参与到某些特定跨境支付场景的交易中。譬如银联的跨境 B2B 产品方案几乎直接放弃了传统收单机构;

3. 大型商户直接进入到收单或发卡业务领域。譬如多年前 Lazada 尝试推广的 HelloPay 以及近期的 ShopeePay 等。

跨界本身并没有对错,关键核心点依旧在于对市场的把握,资源配置是否到位,新增业务是否能真正起到护城河的作用,甚至发展为另一项主营业务等方面。

东南亚各市场一方面欢迎东西方支付行业在这里激烈碰撞、融合,一方面也不断建立、完善本地支付相关基础设施。整体来看,各国本地电子支付网络均已建立,差异主要体现在电子支付的渗透率。在此基础上,近期的发展主要集中在两个方向,一是区域各国的互联互通。区域各国支付网络的互联互通主要由政府牵头的合作,譬如新加坡 PayNow 与泰国 PromptPay 网络的连接。但如前文提到的由支付企业尝试建立的区域互联互通也有东南亚本土支付公司的身影,除了疫情前发展迅速的新电信集团的 VIA 网络,另一家新加坡本地支付公司 Liquid Group 的 XNAP 网络则通过二维码主扫配合传统卡组 EC 交易落地了另一类电子钱包的互联互通。二是降低电子支付成本,提高电子支付渗透率。整体来看为了服务企业盈利目标,卡组织的定价体系决定了其支付产品的成本依旧处于上升通道,而最终这些成本也会转嫁到消费者身上。因此有效并价廉甚至免费的本地支付工具和网络显得愈发重要,也愈发受到商户和消费者的欢迎,随之而来的互联互通必然也是大势所趋。但同时也需关注支付毕竟属于非常重要的基础设施,建设和维护需要巨额的投入,本地支付网络最终还是要由全体使用者,包括商户和消费者,共同负担其相应的成本。

大多数市场均以账基钱包为主。只有新加坡市场或许由于成本的原因,基于传统银行卡的透传钱包也较为流行。

疫情前后支付行业的演变

近年来电子支付行业总体处在快速发展的通道中,行业各方均以现金支付为最大的竞争对手从而做大行业整体体量。疫情前,整体而言,中资背景支付产业以及东南亚地区各国本地支付网络均处在快速发展并抢夺传统国际卡组市场份额的过程中。中资背景的支付机构各方基本上围绕跨境支付在东南亚市场开展业务,一是提供以服务到访的中国游客为主的收单业务,尤其是微信支付与支付宝,在东南亚核心市场泰国、新加坡等地投入大量资源扶植创新支付企业拓展受理并开展各类营销活动。二是服务到访中国的东南亚游客的支付需求,从早期的银联卡发卡业务,到曾经红火的线下微信支付宝钱包充值服务等。三是随着跨境汇款业务新一轮热潮而兴起的向中国大陆的北向汇款业务。

东南亚各国的本地支付业务方面,则呈现出两个特点,一是新一代的本地快速支付系统的渗透率快速提升,譬如新加坡市场,基于传统 FAST 网络所建设的 PayNow 服务,从单纯服务银行间转账起步,逐步进入商户收单领域,并以几乎免费的方式快速成为线上线下各类商户所喜爱的支付方式,甚至呈现出替代传统本地借记卡交易网络 NETS 的趋势。二是各市场本地聚合支付服务快速发展,尤其是具备同时受理国际卡组织和本地各类支付工具的收单机构或网关越来越受到商户的欢迎。

本地化区域化业务方面,同样由于出海早以及产品与传统国际卡组产品更加同质化等原因,银联在受理商户数量和多样性方面取得了不错的本地化进展,而发卡业务则在泰国、老挝等市场有不错的本地化成绩。进入到移动支付电子钱包的战场后,银联继续坚持卡组规则以虚拟卡产品为主要抓手拓展传统银行以及各类本地电子钱包的发卡业务,而 Alipay+ 以及疫情前兴起的新电信集团牵头的 VIA 网络等,则以更加灵活的方式发展,即通过钱包端识别不同的支付码从而更加快速地实现互联互通。但上述业务均难以挑战东南亚各国的本土支付工具,更多的以跨境互联互通为角度推广业务。

随着疫情的发生以及长时间的发酵,传统跨境支付这一支付行业重要的收入来源受到了巨大的影响,交易量的大幅萎缩也带来了许多意想不到的困境。随之出现了不少新的变化,一是收单业务更加快速地向聚合支付发展,尤其是在提供本地支付工具,BNPL 服务等方面,而基于数字货币的收单业务也如雨后春笋般快速崛起。二是基于资金归集、跨境、再下发的非典型性支付业务快速发展。在中国跨境电商行业迅速发展的大背景下,商户在境内,消费者在境外,造成支付方案落地在境外,而支付公司的客户(即商户)在境内的特殊现象,这一类业务正在协助各类创新支付公司快速融入到 Visa/MasterCard 的支付网络中,并协助其快速拓展在东南亚市场甚至东北亚市场的业务版图及市场占有率。而在资金跨境并再下发层面,业务的本质还是依赖于个别美资国际大行的传统渠道,创新支付公司扮演着零售商的角色。由此可见,支付行业无论是 2C 或 2B 的业务,依旧是由西方发达国家所垄断。三是东南亚各国支付网络之间的互联互通,必定随着东南亚各国逐步实现与病毒“共存”并逐步恢复跨境旅游的步伐再次提速甚至迎来一波快速发展的黄金时期。

后疫情时代的支付行业趋势分析

支付行业作为重要的金融基础设施和服务,在东南亚地区愈来愈受到各国政府和资本的关注。首先近期全球地缘政治形势的变化,让各国政府更加意识到建设自有支付网络并至少争取与区域内国家互联互通的重要性。其次支付行业作为金融创新领域内最活跃的一部分,正被多国政府机构列为经济数字化转型中的重点推动方向之一,同时各国政府机构也更加重视支付行业发展的规范化的重要性,不断推出各类监管措施。东南亚市场所具备的一些特点,譬如地理相近、文化相通、地域广阔、人口年轻等,使得东南亚各国成为越来越多中资企业出海过程中优先选择和布局的市场,支付行业自然也不例外。但传统支付行业前期投入大,盈利能力差等特点,则是行业快速并健康发展过程中的一大难题。

后疫情时代,支付行业如下几个发展趋势或许值得关注。

一是东南亚市场支付网络的互联互通是必然趋势。疫情前由各国央行牵头的互联互通项目以及由行业自发所落地的跨境支付网络,均将在跨境旅游恢复后获得检验。但目前的方案多以一对一的方式连接,由于各国情况不同,未来这类连接方式或许会衍生出各种不同的解决方案,在人员往来频繁的陆路关卡(譬如新马边境、泰老边境等)以及游客集中的机场、购物区等区域或许会有较好的效果。而将各国不同的本地支付工具纳入到统一的网络中,或放弃传统中心化网络改而以多对多互联的方式实现业务方面的整合,或许才是区域内互联互通的终极目标。在这过程中,前端业务落地更依赖于本地支付机构,而后台的清分清算相关业务作为关键技术,或许是更值得关注的业务点。以新加坡本地 ATM 转接网络之一的 ATM5 为例,其背后的转接系统由万事达提供,虽然 ATM5 本身并不是典型的卡组织业务范畴,但传统卡组在转接网络方面的技术优势得以体现。疫情前银联也在东南亚国家转接网络建设方面做了积极的尝试,譬如泰国 TPN 网络,老挝 LAPNet 网络等。随着电子钱包互联互通业务的兴起,或许转接系统相关的技术输出和服务,甚至股权合作等,对出海支付机构来讲会比争夺前端用户更具商业价值及战略意义。

二是寻找支付行业新的盈利点。传统支付业务本身利润极薄,事实上也是依托在流量经济的大潮中才获得了蓬勃发展的机会。无论是建设完美的区域互联的支付网络或在某个场景内建设支付生态系统,往往意味着大量的前期投入,我们所熟悉的某区域钱包网络正是在疫情来袭的过程中暂停了所有的拓展活动甚至有走向完全停止的可能性。支付本身是服务业的一部分,因此回归支付的本质,将实用的支付方案与可靠的应用领域相结合,用以服务 B2C 或 B2B 相关的资金往来,或许可以行稳致远。近期支付公司 Coda 新一轮融资引起了行业的极大关注,其业务与游戏类支付业务深度绑定。大家所熟悉的 GrabPay 在新加坡市场每一趟车程 0.3 新币的平台收费,如果简单换算为商户 MDR,则是非常可观的一笔收入。行业内其他较好的实践案例也包括 ShopeePay 依托于 Shopee 平台用户的快速发展,携程金融子公司 TripLink 依托于其航旅行业的巨大优势快速拓展基于虚拟卡的 B2B 支付业务等。

三是技术和运营服务是支付行业的核心竞争力。相信大多数的支付行业从业人员都曾经历过被技术开发或运营支持“卡脖子”。事实上,电子支付本身也是科技业的一部分,前端的销售、价格战甚至战略资源只能逞一时之英雄,最终胜出者还是握有优质技术和服务的机构,而这一点看看线上收单领域内的头部机构就能清楚技术和服务比价格更重要。

四是寻找区域内的业务机会。回顾疫情前后的东南亚支付行业的发展过程,绕不过的一大块业务都是与中国市场息息相关的,从服务游客的收单业务到服务中国跨境电商的收付款业务。业务本地化和区域化喊了多年,近 7 亿人口的东南亚市场内的支付需求本身就充满想象空间。相信大家近期也都关注到了越南进出口总额的快速增长,事实上服务跨境电商的头部企业连连支付已经在大力拓展服务越南本地卖家的市场,这或许只是东南亚区域内所展现出的增长点之一。

五是日常支付需求与数字货币相结合的趋势。新加坡金融管理局已经发放了三张数码支付代币(DPT)牌照,另有数张 DPT 牌照已经原则批准。合规并高效地将日常支付需求与数字货币相结合的趋势已经愈发明确,持牌合规的支付公司已经做出了不少尝试,未来或许会有更多的应用出现。以新加坡市场已获金管局原则批准的支付公司 Triple A 为例,其商户侧受理方案已经落地商用。

新冠疫情发展至今,虽然病毒依旧有很多不确定性,但确定的是世界各国均已开放国门,奔跑在疫后复苏的路上,东南亚国家也不例外。支付作为商业往来、日常生活中必要的一环,也必将继续其发展、创新、再发展的过程。相信支付产业各方,均能在复苏的大潮中找到自己的位置,继续共同推动东南亚支付产业的快速发展。

文章信息来自于7点5度 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号