“独角兽之年”里,欧洲发生了什么

原标题:全球化手册|“独角兽之年”里,欧洲发生了什么

作者:施忆

白鲸出海注:本文为36氪出海发布自白鲸出海专栏的原创文章,转载需保留本段文字,并且注明作者和来源,商业转载和使用请前往作者个人主页,联系寻求作者授权。

“独角兽”一词,最初是为描述估值超过 10 亿美元的初创企业之稀有,不亚于在现实中找到一只神话动物。但据 CB Insights 的数据,截止目前全球独角兽企业的数量已经超过 1000 家,其中 2021 年一年增长了 70%,新增近四百家,无怪乎有些媒体将 2021 年称为“独角兽之年”。

遍地奔跑的独角兽中依然是来自美国的初创企业占比最多,相比而言欧洲独角兽所占比例还不高,约为 13%,但在过去一年中展现出令人侧目的增长势头。

36 氪出海于近期推出全球化手册系列-欧洲专题,介绍过德国、法国、意大利、北爱尔兰等欧洲国家的创业机遇,展现了欧洲核心市场的风貌。而欧洲独角兽与其他地区既有相似,比如最热的赛道同样是金融科技,也有独特之处,不乏来自小国而足迹遍及全球的企业。“独角兽”一词在欧洲神话中源远流长,而如今却指代这些风头正盛的年轻公司,通过它们或许也可以为读者提供一个了解欧洲科创生态的切入点。

存在感越来越高的欧洲科创生态

从增速、融资规模和整体生态来看,欧洲科创市场已经逐渐可与美国相较。据欧洲风投 Atomic 与科创大会 Slush 合作推出的《2021 年欧洲科创生态报告》(State of European Tech 21)统计,欧洲科创企业 2021 年总计融资首次超过 1000 亿美元,是 2020 年的近三倍;而 2021 年全球 500 万美元以下的融资轮中,欧洲企业占 33%,美国占 35%,显示欧洲早期初创生态已与美国不相上下。

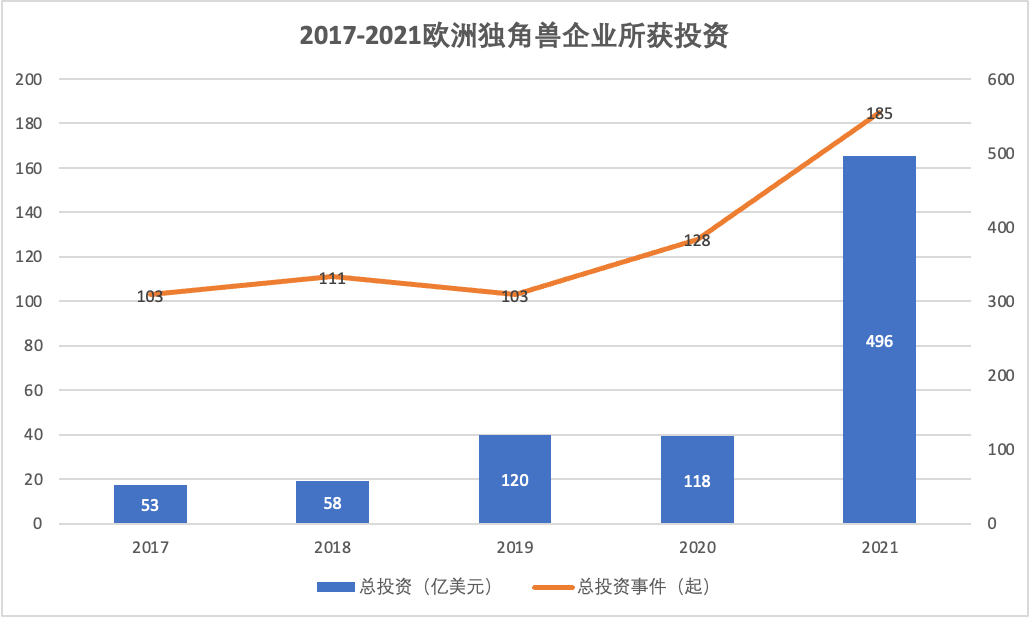

单看欧洲独角兽企业的情况,2021 所获融资和数量均以数倍增长。根据 Crunchbase 统计数据,欧洲独角兽企业所获投资在 2021 年同比增长近四倍,总计 185 轮近 500 亿美元,2020 年这个数字仅为 118 亿。新增独角兽数量也在 2021 年增长超五倍,从 2019 年的 23 家、2020 年的 15 家,增长到 2021 年的 86 家。

数据来源:Crunchbase

科创中心英国和高速赛道金融科技

参考 CB Insights 数据,截止 2021 年 4 月 5 日,欧洲共有 140 家独角兽企业,分布在 19 个国家和 15+ 行业中。

孵化了最多独角兽的国家是英国,共有 43 家,总估值约 1900 亿美元,无愧欧洲科创中心的称号;其次是 GDP 名列欧盟第一、二名的德国和法国,分别有 26 和 24 家独角兽企业,总估值各约 719 亿美元和 549 亿美元。而部分欧洲国家目前暂无本土独角兽企业,包括希腊、匈牙利、葡萄牙、冰岛等。

英法德三国中,估值 400 亿美元的支付公司 Checkout.com 为英国最高估值独角兽,在欧洲仅次于“海外版花呗”Klarna;流程挖掘和执行管理软件公司 Celonis 估值达到 110 亿美元,是德国估值最高的独角兽;法国最新独角兽估值第一则是医疗技术平台 Doctorlib,估值 64 亿美元。

从行业看,金融科技企业最为热门,企业总估值达到 2500 亿美元,数量占欧洲独角兽总估值比例超过半数,并包揽估值前四:依次是来自瑞典的 Klarna,来自英国的 Checkout.com,新型银行 Revolut 和加密货币服务平台 Blockchain.com(详见下图)。

除了金融科技,电商和软件服务同样是热门赛道。共有 17 家欧洲独角兽来自电商和 DTC 领域,其中估值最高的是两家二手交易平台,法国翻新电子设备交易平台 Back Market 和立陶宛二手服装和家居用品交易平台 Vinted;14 家属于互联网软件和服务领域,英国视频会议平台 Hopin 估值位列第一。

其他诞生过较多独角兽的领域还有医疗健康、汽车与交通运输、人工智能、数据管理和分析、供应链、物流与配送等等。

聚焦细分赛道发展,也有一些在 2021 年格外引人注目。例如在疫情下蓬勃发展的杂货配送,两家德国杂货配送公司 Gorillas 和 Flink 均在 2021 年完成数轮融资,创立数月便快速晋升独角兽企业;NFT 和加密货币独角兽同样有不少在去年完成多轮融资,例如法国足球 NFT 游戏 Sorare 和奥地利加密货币交易平台 BitPanda。

本土与海外投资机构平分秋色

对于高估值的欧洲科技公司,来自本土和海外的投资几乎同样重要。位于奥地利的国际科技并购&收购公司 i5invest & i5growth 今年初发布欧洲独角兽和准独角兽报告(The 2022 European Unicorn & Soonicorn Report),通过这些公司的股权结构表得出结论,约 40% 欧洲高估值公司的投资方来自欧洲以外地区,其中大多来自美国,少部分来自中国、俄罗斯及其他。就欧洲本土投资机构而言,他们更倾向于投资总部所在国/区域的公司,例如德语区(DACH,包括德国、奥地利和瑞士)独角兽和准独角兽的投资方近半数同样也来自该地区。

Crunchbase 曾以投资数量统计欧洲独角兽的活跃投资方,美国风投 Accel 和 Index Ventures 遥遥领先,对欧洲独角兽企业的投资数量分别为 60 和 45。其他活跃投资方还包括英国的 Balderton Capital 、法国的 Eurazeo (投资数量均为 32 笔)、英国的 Nortzone (31 笔)等等。

Crunchbase 统计欧洲独角兽活跃投资方,不含已退出及总部不在欧洲的独角兽企业

值得一提的是,腾讯在欧洲也颇为活跃,对欧洲独角兽企业的投资高达 22 笔。腾讯投资过的部分欧洲独角兽企业包括:法国新型银行 Qonto、英国数字银行 MONZO、法国视频游戏开发商和发行商 Voodoo、爱尔兰外卖和餐饮线上点单系统 Flipdish 和法国移动支付平台 Lydia 。

主要退出路径——IPO

另外,i5invest & i5growth 的报告中也盘点了不再是私有化状态的前欧洲独角兽企业。这些企业从晋升独角兽到退出平均用时约 1 年 11 个月,其中多数通过 IPO 上市退出,占比约 70%,也有部分被并购或破产。截至目前欧洲史上最大规模的退出发生在 2018 年,创立于瑞典的音乐流媒体 Spotify 在纽约上市,当日公司市值达到 265 亿美元。

热门赛道的领跑企业

前述提到欧洲孵化了最多独角兽的三个行业是金融科技、电商和软件。以下是估值领跑这三个热门行业的独角兽企业,一些来自英法德等核心市场,也有一些创立于立陶宛等欧洲小国。以它们为例,可以更具象地看到欧洲初创企业的成长路径。

金融科技

Klarna 瑞典 轮次不详 估值 456 亿美元

2005 年成立于斯德哥尔摩,Klarna 是全球第一家先买后付(BNPL)公司,为商家和消费者提供多样的支付选择,包括分期付款、货到付款、直接支付等。近期在美国还推出了 Klarna Card 实体卡,供消费者线上或线下使用分期付款服务。据其网站介绍,目前公司员工约 5000 人,为全球 45 个国家的 1.47 亿活跃消费者和 40 万商家提供服务,主要市场包括欧洲、美国和澳大利亚。

除了支付,Klarna 也在发力成为一个电商渠道品牌,为商家提供营销、销售渠道和运营管理服务,消费者也可以通过 Klarna 完成种草、订单管理和物流追踪。36 氪出海曾对其有过详细介绍及独家**。

参考 CB Insights 数据,Klarna 目前是全球第五大独角兽,位于字节跳动、SpaceX、SHEIN 和 Stripe 之后。据报道 Klarna 最初是三位创始人参加斯德哥尔摩商学院比赛时冒出的想法,尽管在比赛里没拿到好名次,三人还是创立了 Klarna 并一路发展壮大,获得众多投资方垂青,包括红杉资本、软银、蚂蚁集团等等。

Checkout.com 英国 D 轮 估值 400 亿美元

总部位于伦敦的支付平台 Checkout.com 创立于 2012 年,致力于提供一站式支付服务,包括网关、收单、付款、风控和支付处理等等。公司主要市场在欧洲、中东和非洲(EMEA)地区,近期也在开拓美国市场。

Checkout.com 主要竞争对手包括 Stripe、Adyen 等,其 CEO 曾在**时表示与其他支付公司的不同在于 Checkout.com 只做公司支付,主要服务大商户,客户包括 Netflix、Farfetch、Grab、网易、SHEIN 等等。Checkout.com 还为多家金融科技公司独角兽提供服务,例如前文的 Klarna、新型银行 Qonto、Revolut 等,以及加密货币平台如 Coinbase、Crypto.com 等,也在进一步探索 Web3 方向的应用。

据其网站介绍,Checkout.com 目前有位于 19 个国家的员工 1700 人。今年 1 月完成 10 亿美元的 D 轮融资后,公司累计融资 18 亿美元,估值达到 400 亿美元。公司投资方包括 Insight Partners、Tiger Global、DTS Global、GIC 等等。

Revolut 英国 E 轮,估值 330 亿美元

总部同样位于伦敦,数字银行 Revolut 致力打造金融超级应用。2015 年创立时,Revolut 主要提供转账和货币兑换服务,如今则提供移动银行、卡支付、汇款、汇兑等多种服务,用户还可在其应用内进行股票和加密货币投资。

除欧洲外,Revolut 也在拓展国际市场,已经进入美国、澳大利亚和日本。据其网站介绍,Revolut 目前有 1800 万个人用户和 50 万企业用户。

2021 年 Revolut 完成 8 亿美元 E 轮融资,累计融资 17 亿美元,投资方包括软银愿景基金 2 号、Tiger Global、TCV 等等。

电商&DTC

Back Market 法国 E 轮,估值 57 亿美元

成立于 2014 年,Back Market 是一个翻新电子产品交易平台,总部位于法国巴黎。宣传理念上,Back Market 强调改变电子消费模式,减少产生电子垃圾(e-waste),希望让翻新机器成为科技消费的第一选择。

Back Market 作为平台本身不翻新机器,而是选择第三方合作,由获得认证的第三方翻新并提供产品。Back Market 会对二手电子产品的外观和技术状况进行评级,分为“较好”、“好”或是“极好”(Fair,Good,Excellent)三类,用户购买后可有 30 天的退货期和1年的保修期。据公司数据,产品“故障率”(failure rate)约为 4%,即每 25 台机器有一台运作不如预期,据其估算新机器的故障率约为 3%。

Back Market 现有员工约 650 人,在欧洲多国、美国和日本市场运营,约 600 万用户在 Back Market 上购买过产品。Back Market 的投资方包括 Aglae Ventures、Eurazeo、Daphni、Generation Investment Management、泛大西洋资本等。

Vinted 立陶宛 F 轮 估值 45.3 亿美元

麦肯锡曾估算,到 2030 年循环经济在欧洲可产生 1.8 万亿欧元的净经济效益。2008 年创立于立陶宛首都维尔纽斯市的 Vinted 也是一家循环经济模式下的二手平台,销售二手服饰和家居用品。

Vinted 的理念与 Back Market 相似,希望让二手成为购物的第一选择。Vinted 将平台上的商品品类严格限制在时尚和家居用品,并且坚持 C2C 模式,不接受品牌或零售商在平台上销售其二手商品。

据其网站显示,目前在 12 个欧洲国家和北美运营,有约 4500 万用户在平台上出售或购买二手产品。在 Vinted 上购物,买家每笔交易会依据商品价格支付一定的“买家保护费”(Buyer Protection fee),如商品与描述不符或损坏可申请退款。

Vinted 投资方包括 EQT Growth、Accel、Insight Partners、Lightspeed Venture Partners 等。与 Vinted 相似的另一家西班牙二手交易平台 Wallapop 也在 2021 年获得约 1.9 亿美元融资,估值达到 8.4 亿美元。

维尔纽斯,立陶宛

Sorare 法国 B 轮 估值 43 亿美元

Sorare 是一款梦幻足球游戏,也是一个 NFT 交易平台。玩家可以出售或购买数字球员卡,收集组成自己的球队参与比赛,交易均记录在以太坊区块链上。

Sorare 通过发行球员卡获得收入,目前并不从玩家交易中抽成。其球员卡分为“限量”、“稀有”、“超级稀有”和“唯一”四类,每类发行数量不同。Sorare 最大的竞争优势之一是其与足球组织的合作,据其网站显示,Sorare 获得了 233 家足球俱乐部的正式授权,包括拜仁慕尼黑、巴塞罗那、皇家马德里等等。巴塞罗那球星杰拉德·皮克也是 Sorare 的投资者之一,并担任 Sorare 的战略顾问。

据去年 9 月 TechCrunch 报道数字,自去年 1 月起平台上交易的球员卡总计价值约 1.5 亿美元,平台上约有 60 万注册用户,每月约有 15 万用户购买球员卡或组织自己的球队。

创立于 2018 年,Sorare 在去年获得软银愿景基金 2 号领投的 6.8 亿美元 B 轮融资,估值达到 43 亿美元。Sorare 的其他投资方还包括 Atomico、D1 Capital、Eurazeo、Benchmark、Accel 等。

互联网软件&服务

Hopin 英国 D 轮 估值 77.5 亿美元

疫情下使得众多活动不得不转向纯线上或是线上线下混合模式,而 Hopin 定位便是线上活动管理平台,用户可在平台上举办容纳 50 到 10 万不等人数的活动,并销售活动门票、分析活动数据等。2021 年 Hopin 进行了多项收购,包括视频直播平台 StreamYard、线下活动服务商 Boomset、活动营销平台 Attendify 等,丰富其产品和服务。

2019 年创立于英国,据报道 Hopin 在 2020 年仅有 8 位员工,而去年已有约 800 位,均以远程模式工作。去年 8 月公司估算年度经常性收入约为 1 亿美元。

Hopin 的创始人 Johnny Boufarhat 年仅 27 岁,他在**中表示认为未来的活动会是“混合型”,在线上线下同时举办。Boufarhat 预期 Hopin 会在未来 2 到 4 年内上市。

2021 年 Hopin 接连完成 C 轮和 D 轮融资,累计融资约 10 亿美元,估值达到 77.5 亿美元,投资方包括 Accel、Institutional Venture Partners、Tiger Global Management、LinkedIn 等等。

Personio 德国 E 轮 估值 63 亿美元

Personio 是一家总部位于德国慕尼黑的线上人力资源管理平台,TechCrunch 将其描述为“面向中小企业的 Workday”。Personio 主要为欧洲中小企业提供服务,功能包括招聘、入职、离职、工资发放、考勤等,同时也在拓展人力流程自动化服务。

据其网站数据,Personio 有 1200 位员工和约 6000 客户。Personio 的投资方包括 Index Ventures、Accel、Lightspeed、Northzone、Global Founders Capital 等等。

疫情使得企业对员工的线上管理成为必要,成立于 2014 年的 Personio 也借此东风,于 2021 年接连完成 D 轮和 E 轮融资,累计融资超 5 亿美元,估值达到 63 亿美元。

BrowserStack 爱尔兰 B 轮 估值 40 亿美元

由于互联网用户使用的设备、操作系统和浏览器多种多样,测试网站和应用对公司来说愈加复杂。而 BrowserStack 的云测试平台则为开发者全面测试网站和移动应用的功能、性能和视觉呈现等提供了便利。

BrowserStack 2011 年成立于印度,但其国际总部位于爱尔兰都柏林。爱尔兰因其企业税收制度也吸引了包括谷歌、苹果等在内的众多跨国公司在此设立欧洲总部。

据 BrowserStack 网站数据,目前公司有 950+ 员工,其平台上约有 500 万开发者,每月进行 6000 万次测试。据报道 BrowserStack 的付费客户超 5 万,包括谷歌、亚马逊、微软、Twitter、Spotify 等,约 60% 客户来自美国。

成立七年后,BrowserStack 于 2018 年完成 5000 万美元的 A 轮融资。2021 年,BrowserStack 完成2亿美元 B 轮融资,估值达到 40 亿美元。投资方包括 BOND、Insight Partners 和 Accel。

文章信息来自于36氪出海(ID:wow36krchuhai) ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号