2018年印度债务融资交易会井喷么?

在经历了近十年的股权交易之后,2017 年 Flipkart、Ola、bigbray、Rivigo 和 LendingKart 等公司寻求债务融资的案例越来越多。这是否标志着印度的创业生态系统正在走向成熟。

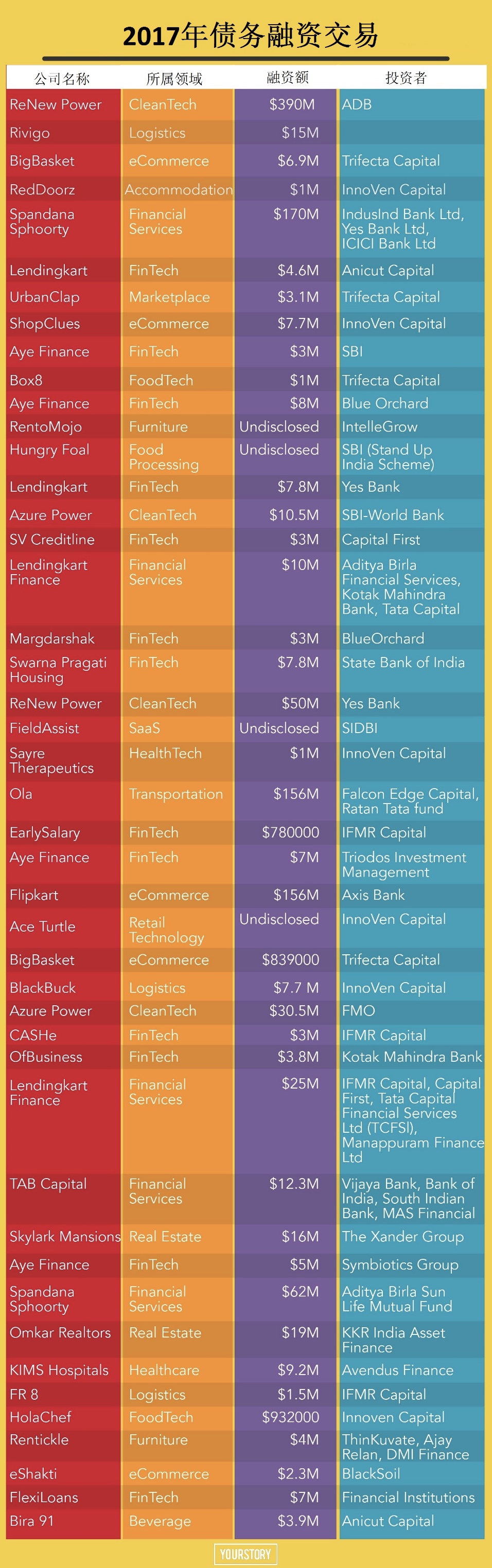

在 2017 年,有超过 137 亿美元的投资用于印度初创企业,涉及 820 笔交易。其中约有 45 笔是债务融资交易,总计 12 亿美元。虽然从绝对意义上来讲,这并不代表什么,但它确实显示出印度创业生态系统中的债务融资正在走向成熟。

在 45 笔债务融资交易中,有两笔是债务和股权的组合,总额为 2900 万美元。

去年,InnoVen Capital 发行了 440 亿卢比的债务。此外,在过去 12 个月里,债务基金 Trifecta Capital、InnoVen 和 IntelleGrow 都加大了投资力度。2017 年 11 月,Unicorn India Ventures 还推出了一个价值 600 亿卢比的债务基金,它将用这笔基金在印度创业生态系统的不同领域进行投资。

在经历了 10 年的全股权投资之后,印度的初创企业正日益向债务融资找寻机会,不仅是像 BlackBuck 这样的中型公司正在考虑债务融资,Flipkart 和 Ola 也分别从 Axis Bank 和 YES Bank 等处获得了贷款资金。

2018 年债务融资会增加吗?

企业要控制融资形式和比例

债务融资的最大优势之一是,它为企业提供增长资本,但不稀释企业的股份。通常,选择债务融资的公司会将债务比率控制在 15% 到 20%。

Unicorn India Ventures 的创始人和管理合伙人 AnilJoshi 认为,债务融资可以用于公司成长的不同阶段。

他说,“虽然我们已经看到较大的公司和初创企业可以在较晚的融资阶段获得债务资本,但现在不同领域的初创企业也有机会在A轮融资的时候就可获得债务资本。”

Trifecta 的管理合伙人 Rahul Khanna 补充道,今年,该团队正寻求接近 250 亿卢比的债务融资。他补充说,如果按照所有债务融资基金的总量来说,在 2018 年印度市场上将会有约 1500 亿卢比的债务融资投入市场。

Rahul 表示,“几年前,初创公司基本上无法获得债务融资。有时,供给创造需求,在债务融资方面,确实存在潜在需求。从根本上说,债务和股权两者都可以在公司的建设中发挥自己独特的作用。”

Anil 补充说,这与债务、股本无关,因为它们之间是互相不能替代的。我们的想法是在两者之间找到一个合理的平衡点。举个例子,就像 Rahul 说的,如果一家公司正在寻求 500 万美元的股权融资,那么正确的做法可能是获得 100 万美元的债务融资。

2017 年融资概况

债务融资对规模化的企业非常重要

在最近几次的债务融资中,创投资本家和创业者都意识到了短期贷款对于资金周转和其他与技术和基础设施相关支出的重要性。

BigBasket 的联合创始人兼首席执行官 Hari Menon 说,“将股权融资用于营运资本和资本支出是自杀行为。”

去年,BigBasket 从 Trifecta Capital 筹集了债务融资。Rahul 认为,对原材料等需求的短期融资要么来自现金流,要么来自债务融资。股权融资主要是增长资本,其中包括消费者获取、营销支出和扩张计划。就像 Hari 说的那样,把股权分离开以换取营运资本是不可取的。

他补充说,随着公司的发展壮大,其价值和股权成本开始变得昂贵。而且,在一定规模之后,随着估值的提高,稀释更多的股权将变得越来越不可行。

Hari Menon 表示,“在传统情况下,公司会寻求银行贷款或透支,以帮助企业自身的资本支出和周转资金。然而,NBFCs (非银行金融公司) 和银行的贷款模式则建立在企业必须有像工厂、机器和现金流这些资产的基础上才能贷款,而大多数技术驱动型初创企业则基本都不具备这样的条件。”

因此,债务融资对于这类企业来讲将是可行的。

假设成立一家初创公司,按照目前的估值,它必须以 500 万美元的价格稀释 25% 的股份。但是,如果创始人选择筹集 400 万美元的股权和 100 万美元的债务,那么股权被稀释的比例是 20%。如果在适当的时候,该公司达到令人垂涎的 10 亿美元的估值,那么该公司创始人所持有的 5% 股份现在将价值 5000 万美元。

而若是初创企业考虑上市时,过早的股权稀释则是非常不明智的,因为公司后来发行的股票数量将会因此而减少。

2017 年债务融资图片来源:Anisha

不是所有企业都适合债务融资

2008 年,在上市的前四年,社交网络巨头 Facebook 借了 1 亿美元的风险债务来建设基础设施。那个时候,Facebook 是无法上市的,但增加投资者将会推动这家网络巨头走向公开上市。

然而,正如 Rahul 所说,并非所有公司都能从债务融资中获益。

“这主要是因为债务,从设计上来说,是针对那些已经达到一定规模并有盈利能力的公司而言的。”他补充道。

风险债务很像银行贷款,需要在一定的时间范围内偿还。贷款金额通常基于公司预计的运营效率和收入预测。利率一般为 15% 至 24%,与传统银行贷款相比,其利率更高,因为涉及的风险更大。

虽然银行贷款通常需要抵押品,但风险债务往往伴随着附带条件,诸如在发生违约时将债务转换为股权等手段。

多家初创企业已经寻求将风险债务作为两轮股权融资之间的额外融资渠道。相信 Snapdeal 已经选择了这条路,而 Uber 在 2015 年底也采取了同样的做法。AirBnb 则选择以 10 亿美元作为债务资本,作为融资之间的缓冲。

小心债务融资成为“定时炸弹”

重要的是,一家公司在寻求债务融资时,必须严格控制其增长和支出指标。在任何情况下,如果一家初创公司无法实现它对其债务融资者的预期增长,那么债务融资将成为一颗“定时炸弹”。

《Axios》杂志指出了时尚电子商务公司 ModCloth 的例子。2013 年,该公司未能筹集资金,而是选择以更好的估值为下一轮融资争取时间。

不幸的是,公司业务增长计划从未实现,而 ModCloth 的债务很快就到期了。Jet.com 了解到这一情况后,以很大的折扣买下了 ModCloth。对于 ModCloth 来说,这一教训是非常惨痛的。

2018 年债务融资风头乍现

尽管在英国和美国已经相对成熟,但在印度,债务融资还是较新鲜的事物。风险投资市场成熟 10 -15 年后,风险债务通常会增长。在美国,风险债务在 20 世纪 80 年代出现了上涨,大约 10 年后,风险投资才逐渐形成一种趋势。

今天,在美国,每年的债务融资在 20 亿到 40 亿美元之间。另一方面,在英国,债务融资市场在 20 世纪 90 年代有所回升。

在印度,风险投资资金从 2005 年的 3 亿美元增至 2014 年的 21 亿美元。债务融资现在仍处于起步阶段,2018 年在这个生态系统内,我们将会看到有更多的新公司之间开始进行债务交易。

本文部分内容来自于 YourStory

闽公网安备35010402350923号

闽公网安备35010402350923号